Die Idee, mit Dividenden ein passives Einkommen zu generieren, klingt super, birgt in der Praxis jedoch allerlei Stolpersteine. So setzen viele Anleger zum Beispiel auf Aktien mit einer besonders hohen Dividendenrendite und freuen sich über den kräftigen Cash Flow. Unter der Ausschüttung leidet jedoch häufig die Kursentwicklung. Einige sogenannter Hoch-Dividenden-Titel fallen mit einer unterdurchschnittlichen Performance auf, sodass trotz der Ausschüttung eine Negativrendite durchschlägt.

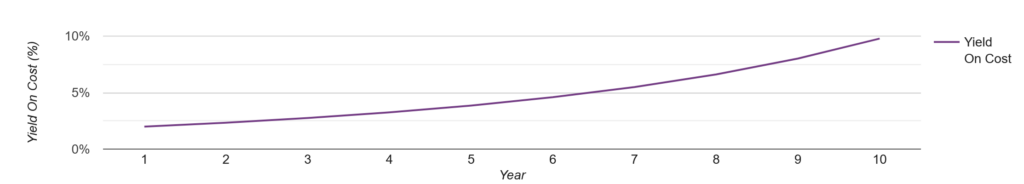

Dividenden können allerdings auch ein Qualitätsmerkmal darstellen und dem nachhaltigen Vermögensaufbau dienen. Das Musterdepot Dividendenwachstum enthält Aktien, die mit vergleichsweise niedrigen, dafür jedoch massiv steigenden Dividendenrenditen punkten. Der sagenumwobene Zinseszinseffekt spielt dem geduldigen Anleger in die Karten: Auch Einstandsrenditen im unteren einstelligen Bereich können sich bei einer überdurchschnittlichen Wachstumsrate innerhalb weniger Jahre vervielfachen.

Neben kontinuierlich steigenden Einkommensströmen birgt die Dividendenwachstumsstrategie weitere Vorteile. So wird etwa der Dividendenabschlag zum Ex-Tag für gewöhnlich kompensiert. Dies ebnet den Weg für Kursgewinne, die letztendlich zu einer Outperformance führen sollten. Vorausgesetzt, die operative Entwicklung stimmt! Mit den folgenden Aktien haben Sie die Chance, von diesem Synergieeffekt zu profitieren und ein langfristig orientiertes Dividendendepot aufzubauen.

Musterdepot im Überblick

Hinweis: Bei dem nachfolgend angeführten Faktor Stabilität handelt es sich um ein externes Kriterium, basierend auf der Datenbank des Aktienfinders. Je nach Kontinuität der zurückliegend gezahlten Dividende ergeben sich Werte zwischen 0,00 und 1,00.

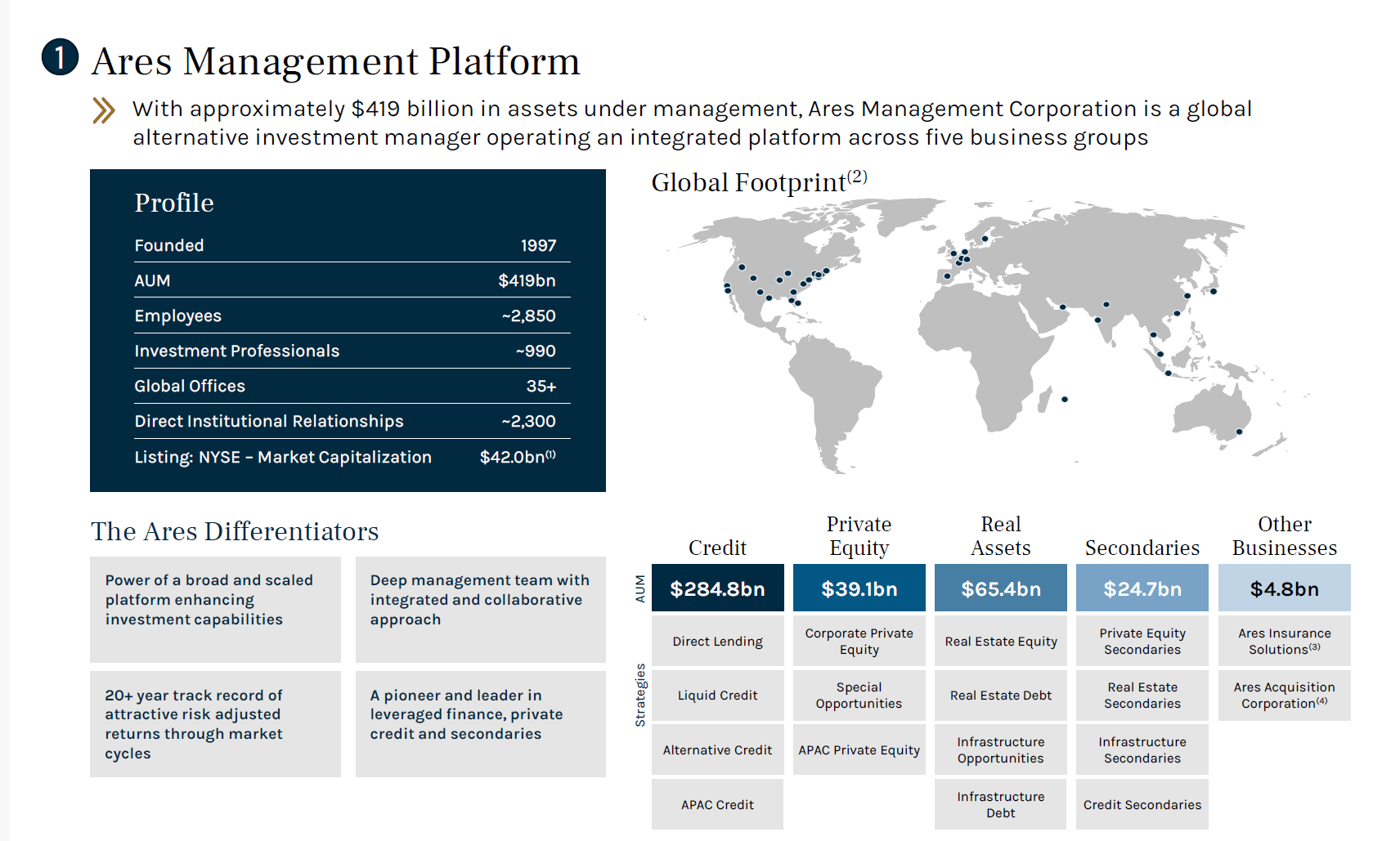

1. Ares Management

Den Startschuss für das Dividendenwachstumsdepot gibt ein Titel, dessen Geschäftsmodell manch ein Tech-Aktien-Fan als langweilig bezeichnen mag. Denn bei der Ares Management Corp. (ISIN: US03990B1017) handelt es sich um einen Vermögensverwalter alternativer Anlagen. In den USA sind börsennotierte Kreditgeber weit verbreitet und finanzieren einen nicht unerheblichen Teil des dortigen Mittelstands. Grundlage ist der 1980 verabschiedete Small Business Investment Incentive Act, der sogenannten Business Development Companies (BDC) Steuervorteile zusagt, sofern sie einen Großteil ihrer Gewinne in Form von Dividenden an Aktionäre ausschütten.

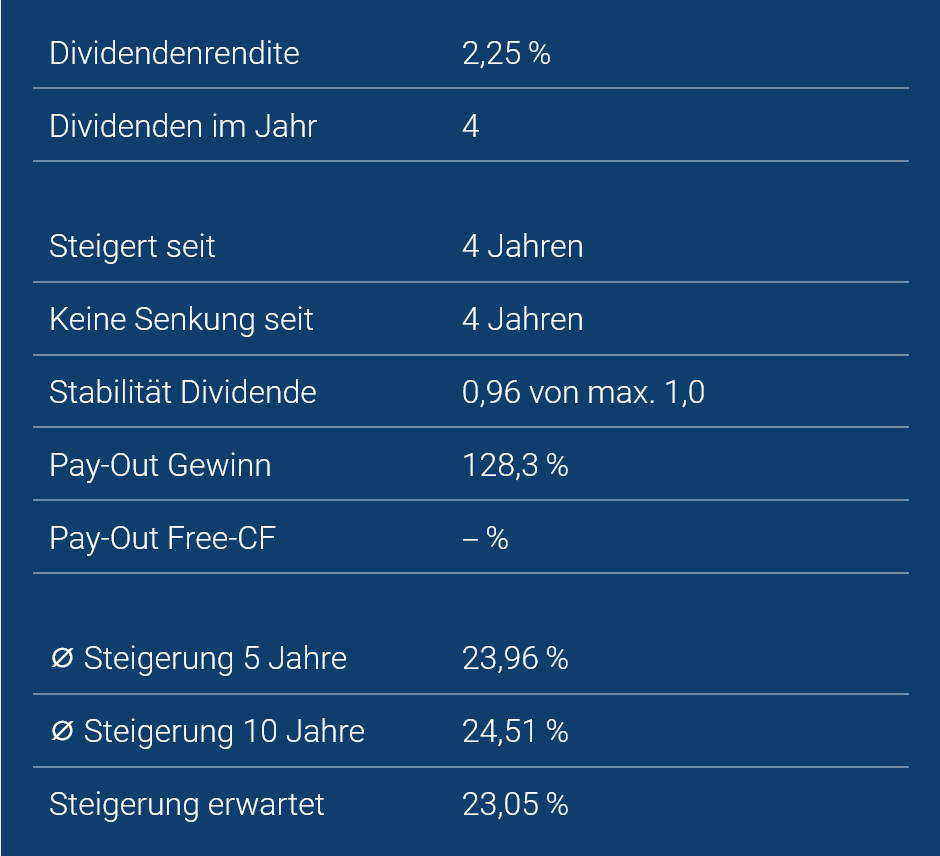

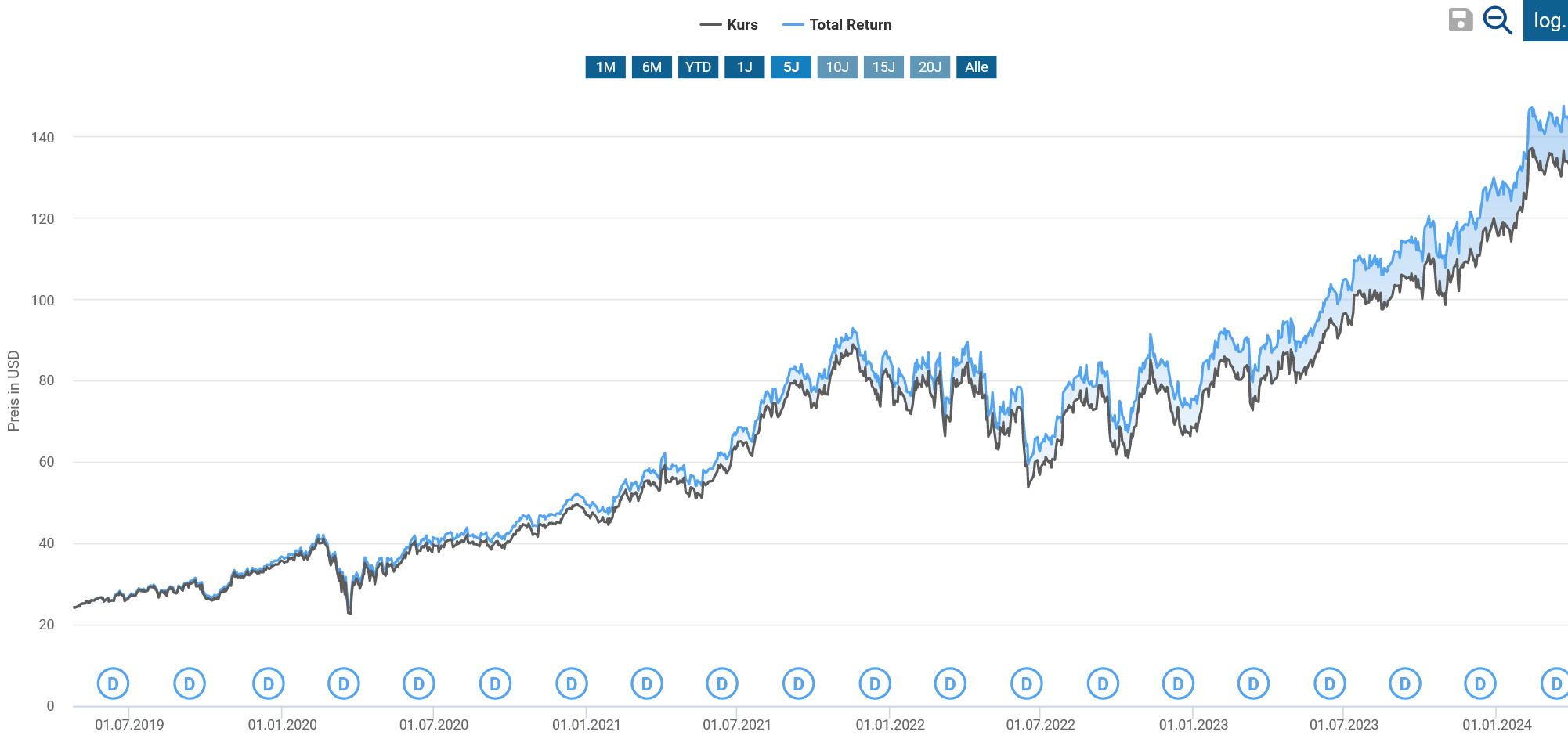

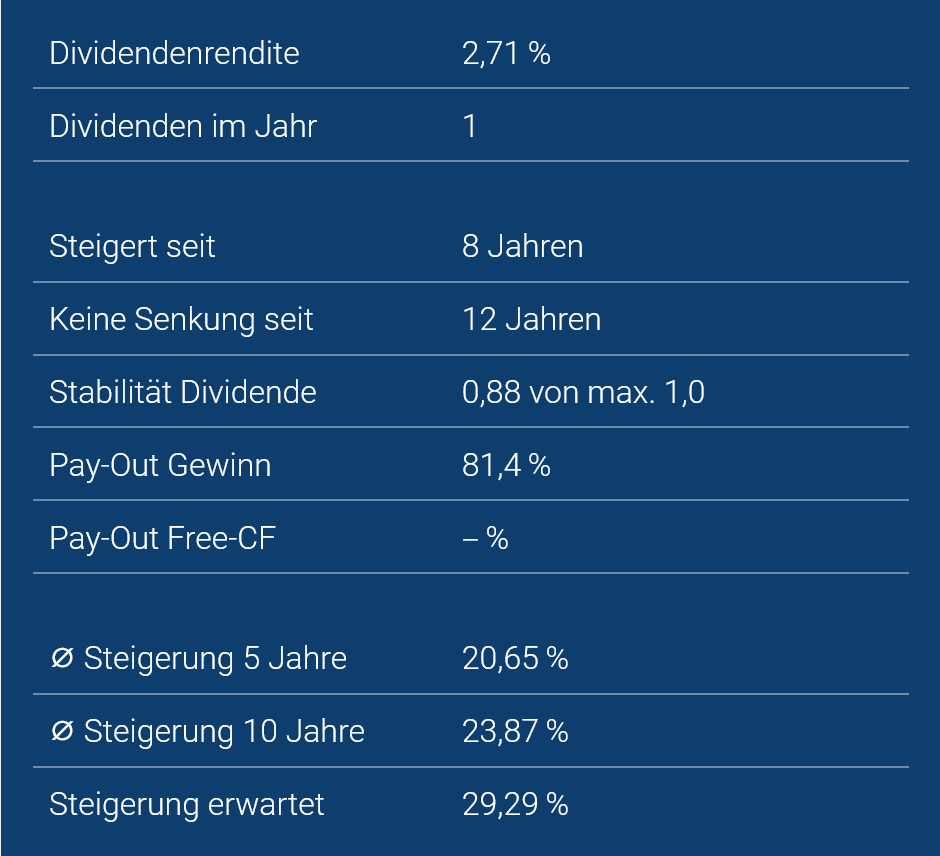

Bei der Ares Management Corp. handelt es sich zwar nicht um eine BDC, wodurch sowohl das Geschäftsrisiko als auch die Dividendenrendite etwas geringer ausfallen. Dafür darf man sich um die Verwaltung der Ares Capital Corp. (ISIN: US04010L1035) kümmern und kräftig Dividenden kassieren. Denn Ares Capital gilt derzeit als die größte BDC, verfügt über eine Marktkapitalisierung von 11,69 Milliarden US-Dollar und einer Dividendenrendite von 9,6 Prozent. Allerdings stagnieren sowohl Dividende als auch Aktienkurs seit geraumer Zeit. Ganz anders schaut es bei Ares Management aus. Hier liegt die durchschnittliche jährliche Steigerung der Dividende bei nahezu 25 Prozent. Für die Zukunft sehen Analysten ein ähnlich rasantes Wachstum. Apropos Wachstum: Der Kursverlauf der Ares Management Aktie darf als ein Paradebeispiel für das Renditewunder der Dividendenwachstumsstrategie angeführt werden: Allein im Börsenjahr 2023 legten die Papiere des Vermögensverwalters um rund 60 Prozent zu.

Ungeachtet der augenscheinlich krisenfesten Performance ist die Ares Management Corp. kein No-Brainer, denn der Erfolg des Unternehmens steht und fällt mit dem Risikomanagement. Das Kerngeschäft, die Vergabe von Krediten, birgt permanente Ausfallrisiken, schließlich konzentriert man sich unter anderem auf syndizierte Kredite, Hochzinsanleihen und Multi-Asset-Kredite. Hier ist Expertenwissen gefragt!

Immerhin: Über die hauseigenen Fonds werden regelmäßige Gebühren erwirtschaftet, und ein diversifiziertes Immobilen-Portfolio sorgt ebenso wie eine Reihe an Infrastrukturprojekten für finanziellen Rückenwind. Leider sind die Ein- und Ausgabenströme für Investoren teils schwer nachvollziehbar – hin und wieder übersteigen die Dividendenausschüttungen die operativen Erträge! Im Geschäftsjahr 2023 etwa wurden 133 Prozent der Gewinne ausgeschüttet, welche jedoch 2024 deutlich steigen und sich bis ins Jahr 2025 nahezu verdoppeln sollen.

Angesichts der branchenüblichen Revolverfinanzierung, der sich auch Ares bedient (in den Büchern standen zuletzt Verbindlichkeiten in Höhe von 3,09 Milliarden US-Dollar), könnten weniger risikofreudige Anleger ein Investment scheuen, doch die Kompetenz sowie Erfahrungen der Amerikaner aus über zwei Jahrzehnten des Vermögensaufbaus sprechen für die Aufnahme im Dividendenwachstumsdepot.

2. Halma

Bei der Halma PLC (ISIN: GB0004052071) handelt es sich um ein Konglomerat weltweit agierender Unternehmen aus den Bereichen Medizin, Sicherheit und Messtechnik. So gehören Rauchmelder ebenso wie Türkontrollsysteme, Diagnosegeräte, Wasserfilter, Pumpen etc. zur Produktpalette des Mischkonzerns. Der Kundenstamm erstreckt sich demzufolge über die verschiedensten Branchen, angefangen in der Chemie beziehungsweise Petrochemie über die Luft- und Raumfahrt bis hin zum Transportwesen. Die Diversifikation verspricht einen soliden Cash Flow, der in sämtlichen Regionen der Welt erwirtschaftet wird. Mit einem Umsatzanteil von 42 Prozent darf die USA allerdings als Kernmarkt gesehen werden.

Erwähnenswert ist auch die Entstehung der Halma PLC: Die Aktie ist bereits seit 1972 an der London Stock Exchange gelistet; die Gründung erfolgte ein gutes Jahrhundert zuvor. Als East India Company entwickelte man jedoch weder Mess- noch Sensortechnik, sondern nahm eine Schlüsselfunktion im Importwesen ein. Der Kassenschlager Tee bescherte dem Unternehmen eine rentable Monopolstellung, die allerdings mitsamt des British Empire Mitte des 20. Jahrhunderts ein abruptes Ende fand. 1972 kam dann die Buy-and-Build-Strategie ins Rollen: Durch die Übernahme unzähliger Nischenunternehmen stärkte Halma jahrzehntelang das eigene Portfolio, erlangte erneut eine Monopolstellung und verfügt heutzutage in vielen Bereichen der Sicherheitstechnik über Preissetzungsmacht.

Vom Tee-Importeuer zum Diagnostikexperten! Die Geschichte der Halma PLC erstaunt ebenso wie die Finanzkraft und deren breite Produktpalette. Links: Eines der ersten Handelsschiffe, die die Halma PLC unter Flagge nahm. Rechts: Auszug aus dem 260 Seiten starken Geschäftsbericht 2023. Quellen: osecoelfab.com, halma.com

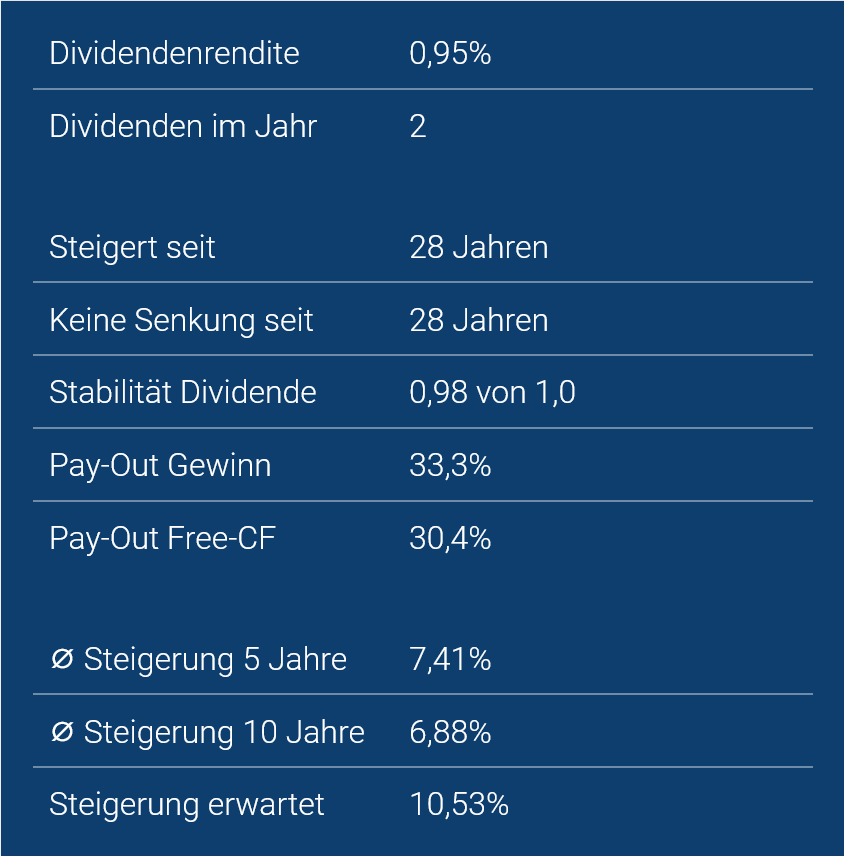

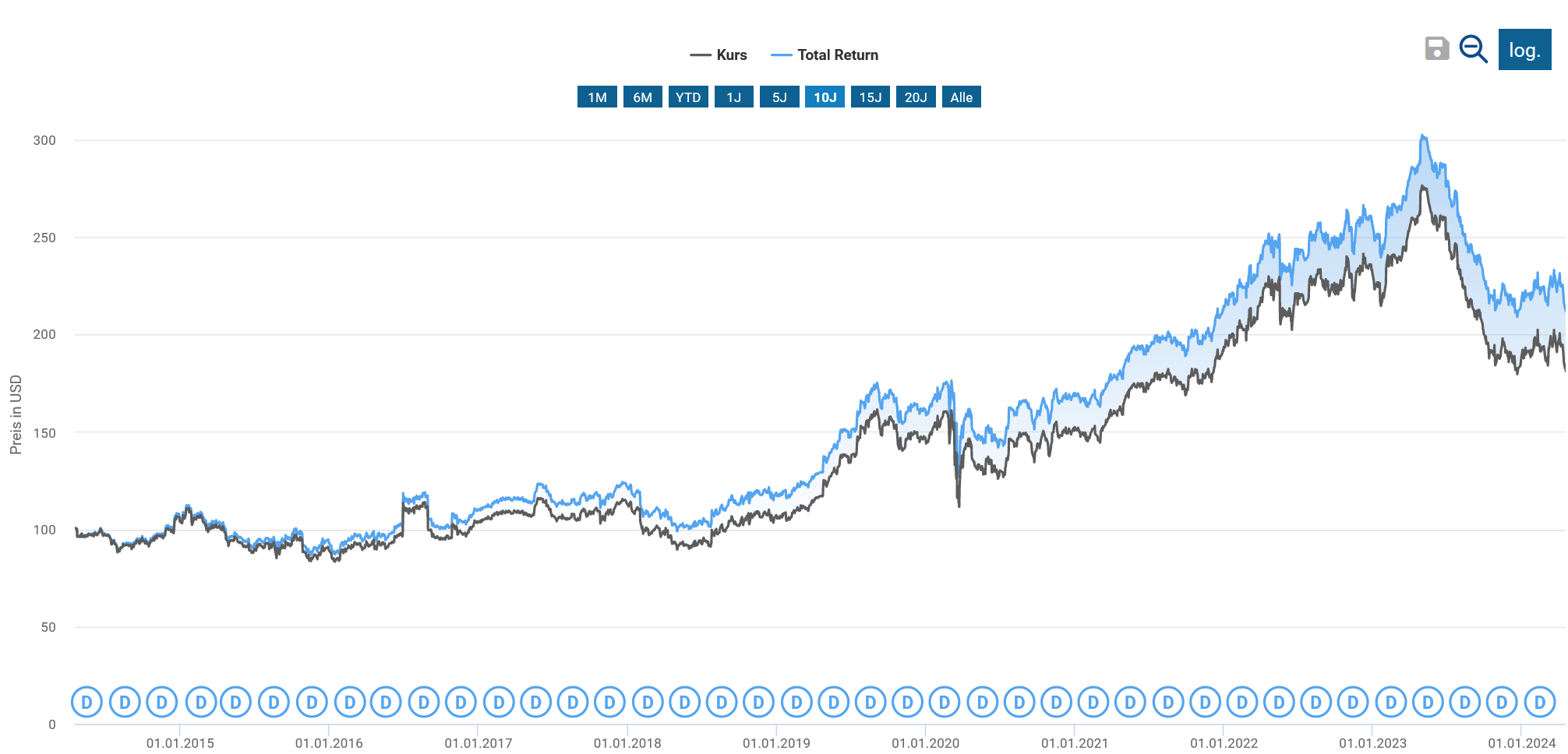

Die Aktie der Halma PLC konnte seit Handelsbeginn eine Performance von stolzen 5.700 Prozent hinlegen und gehört somit zu den erfolgreichsten Wertpapieren auf dem internationalen Aktienmarkt. Die jüngste Kursentwicklung lässt etwas zu wünschen übrig, da die Halma PLC Aktie Mitte 2020 teils 40 Prozent über dem durchschnittlichen KGV notierte und anschließend zur Korrektur ansetzte. Mittlerweile befinden sich die Anteilsscheine bewertungstechnisch im historischen Mittelfeld und versprechen ein Dividendenwachstum von 10,53 Prozent. Seit nahezu drei Jahrzehnten wurde die Dividende kontinuierlich erhöht und die Ausschüttungsquoten liegen in einem sehr gesunden Rahmen. Selbiges gilt für den geringen Verschuldungsgrad von 1,2.

3. Hershey’s

Bei Hershey’s, oder auch The Hershey Company (ISIN: US4278661081), handelt es sich um einen Riesen der Konsumbranche. 37 Milliarden US-Dollar bringt der Süßwarenkonzern auf die Börsenwaage! Dennoch sollte die Wachstumsstory der Hershey Company nicht beendet sein. Im Gegenteil: Nach einer ungewöhnlich scharfen Korrektur existiert deutliches Kurspotenzial, so zumindest das Fazit unserer Kurzanalyse zur Hershey Aktie.

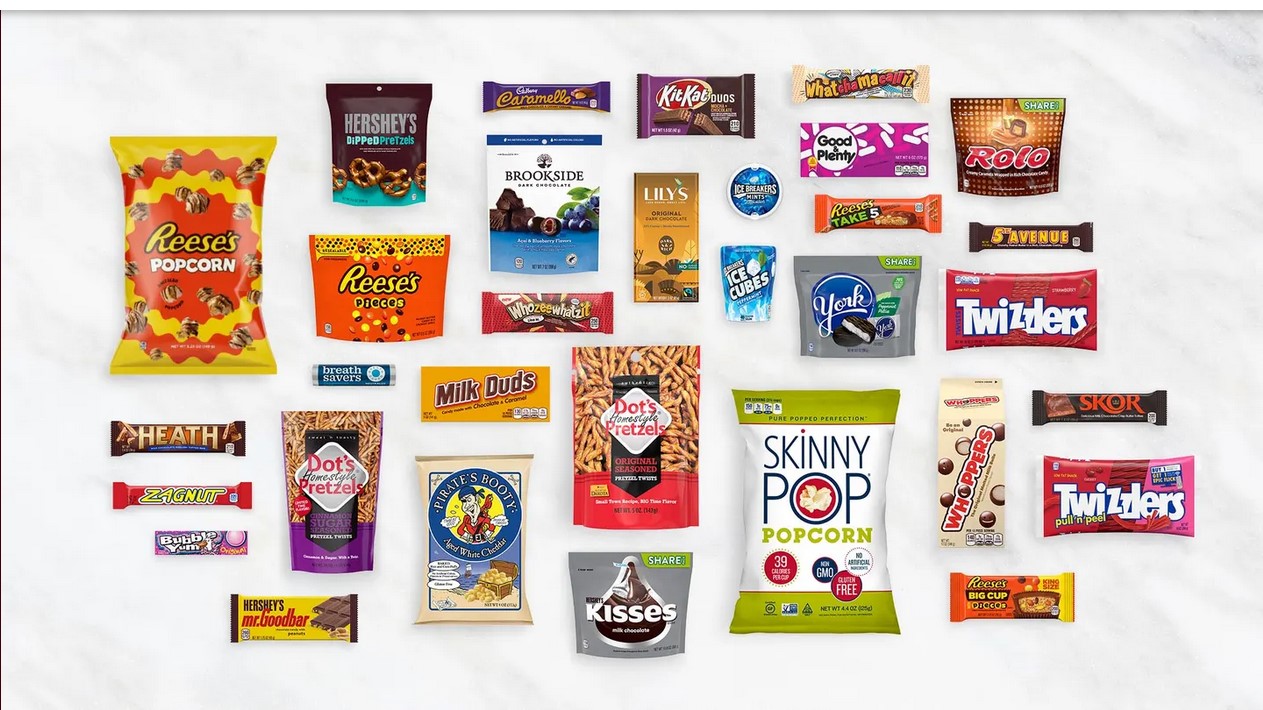

Die Wurzeln der Hershey Company reichen bis ins 19. Jahrhundert, als Milton Snavely Hershey 1876 seine erste Konditorei gründete, dann jedoch Konkurs anmelden musste, zwischenzeitlich als Lieferant für die U.S. Army tätig war und letzten Endes durch die Übernahme der Reese Candy Company zu einem Schwergewicht der US-Süßwaren-Landschaft aufstieg. Das heutige Schlemmersortiment besteht hauptsächlich aus Schokoladenriegeln, umfasst jedoch auch einige herzhafte Leckereien. Die Sparte „North America Salty Snacks“ trägt zwar nur zu 9,9 Prozent des Gesamtumsatzes bei, konnte jedoch zuletzt ein rasantes Wachstum (+ 85,3 Prozent) einfahren.

Ähnlich verhält es sich im Bereich der „gesunden“ Snacks. Glutenfreie Varianten der Knabberserien Skinny Popcorn und Dot’s Pretzels sowie die Proteinriegel aus der Reihe ONE treffen den Nerv vieler fitnessbewusster Naschkatzen. Kassenschlager sind und bleiben jedoch die zahlreichen Kalorienbomben in Riegelform, die unter Marken wie Jolly, Almond Joy, Cadbury, Kit Kat, Whoppers & CO. unlängst Kultstatus erlangt haben. Apropos Kit Kat: Der hierzulande ebenfalls recht begehrte Schoko-Keks-Riegel wird in den USA zwar von der Hershey Company vertrieben, ist jedoch eine Marke des Schweizer Nahrungsmittelkonzerns Nestlé.

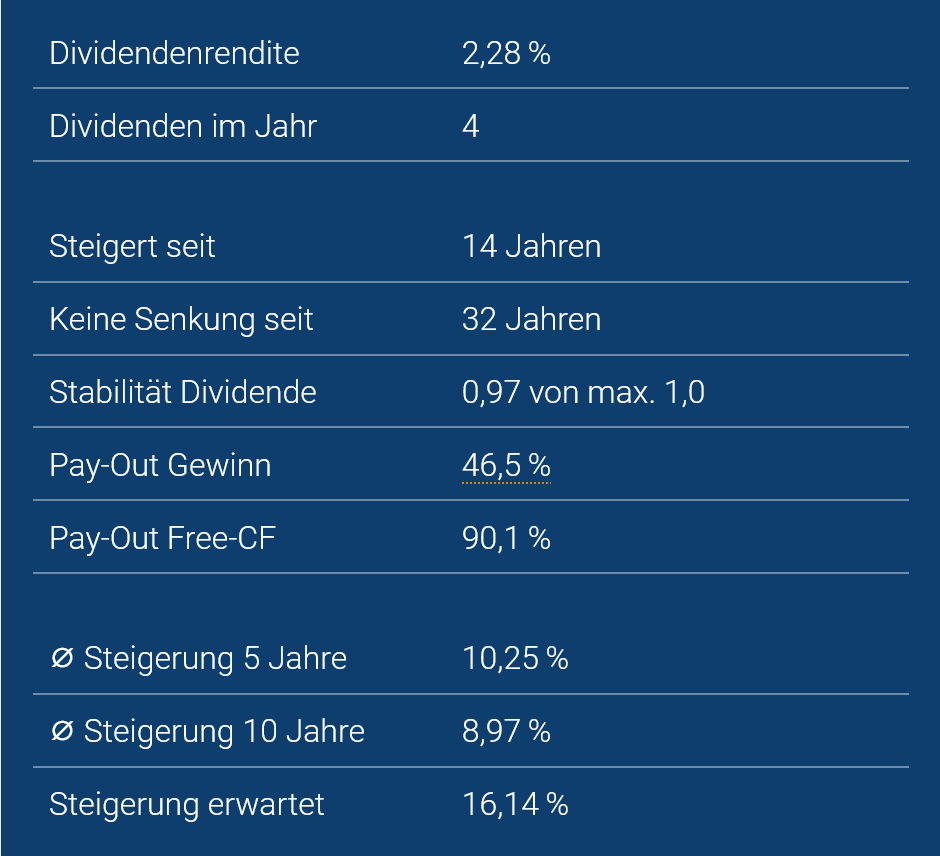

Die Finanzkennzahlen von The Hershey Company fallen vorbildlich aus, insbesondere in puncto Margenstärke. Hier liegen die Amerikaner mit einer Nettomarge von 16,6 Prozent deutlich vor der Konkurrenz wie etwa der Mondelez International und sollen diese in Zukunft kontinuierlich steigern können. Für 2026 sehen Analysten die Nettomarge bei 18 Prozent. Der Umsatz soll unter der Margenausweitung nicht leiden und auf 12,3 Milliarden US-Dollar klettern. Solch Schätzungen sind mit Vorsicht zu genießen, scheinen in Anbetracht der bisherigen Entwicklung jedoch realistisch. 2019 beispielsweise entfiel noch auf den Umsatz von rund 7,9 Milliarden US-Dollar eine Nettomarge von 14,4 Prozent! Der Piotroski F-Score (8 von 9 Punkten) schmeckt ähnlich süß wie die Dividende, denn die aktuelle Rendite von 2,28 Prozent ist nicht zu verachten. Mit einer voraussichtlichen Steigerung von 16,14 Prozent sowie einer äußerst stabilen Historie sichern sich nicht nur Schoko-Fans ein zuckersüßes Dividendenwachstumsmonster.

4. Itochu

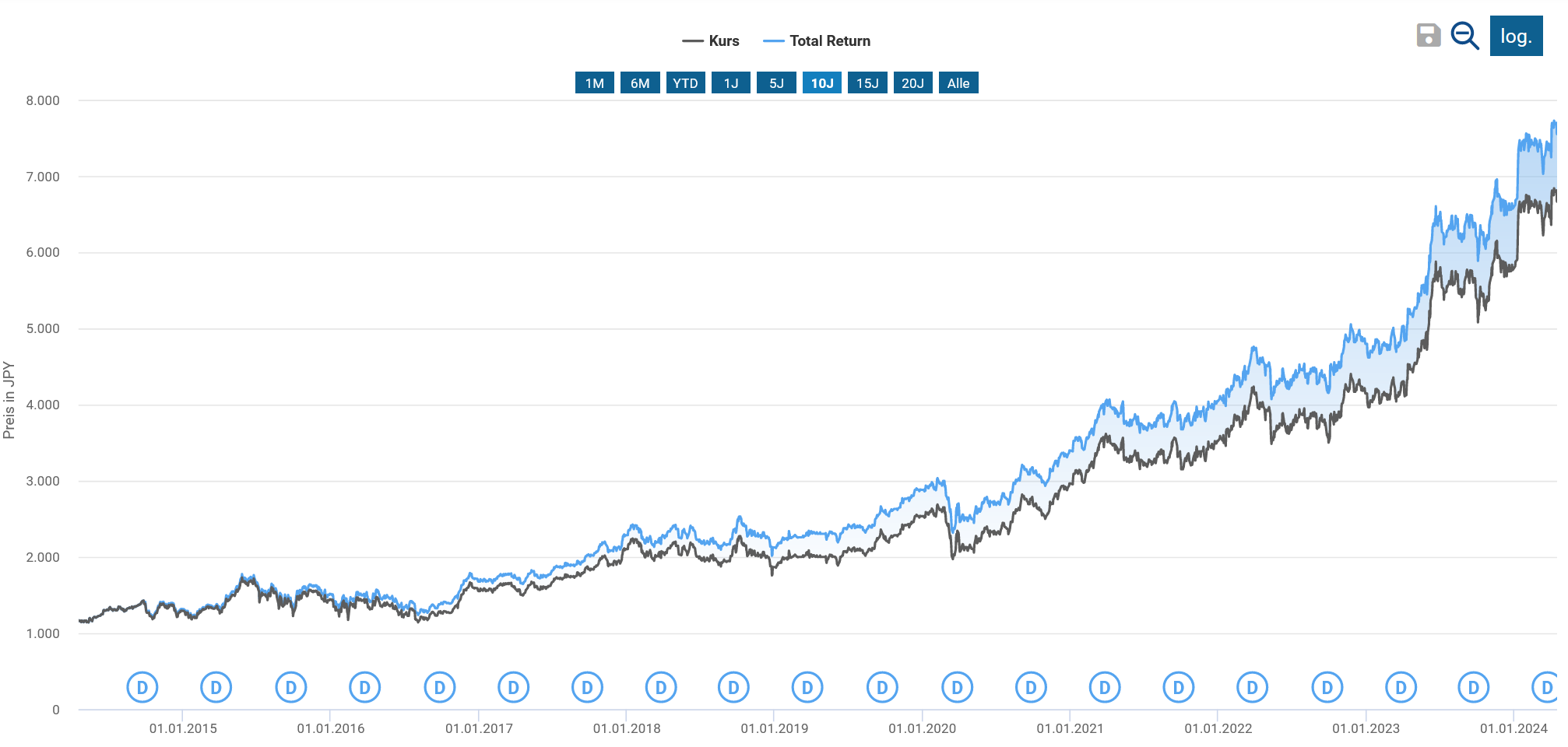

Kon’nichiwa! Mit Nummer vier reisen wir ins ferne Japan. Hier, genauer gesagt in Osaka, ist die Itochu Corp. beheimatet. Die Itochu Aktie (ISIN: JP3143600009) lässt sich erfreulicherweise auch für deutsche Anleger gut handeln und der Spread liegt an vielen Börsenplätzen unter 1 Prozent! Dass das Nikkei-Schwergewicht hierzulande relativ rege gehandelt wird, dürfte verschiedene Gründe haben. So könnten etwa die Marktkapitalisierung von 10,5 Billionen Yen (rund 76 Milliarden Euro), die krisenfeste Vergangenheit, der beeindruckende „rechts-unten-links-oben“-Chart und nicht zuletzt die Aufnahme in das Investmentportfolio der Berkshire Hathaway Inc. dem Papier zu seiner Beliebtheit verholfen haben.

Doch was macht Itochu? Besser gefragt, was macht Itochu nicht? Nach einer knapp zweihundertjährigen M&A-Taktik haben sich die Japaner mit nun 700 Unternehmen in zahlreichen Branchen positioniert. Übergeordnet lässt sich Itochu als ein Handelskonzern bezeichnen. Neben dem einst primären Geschäftsbereich „Textilien“ hat man allerdings weitere Handelssegmente wie etwa „Rohstoffe“ und „Lebensmittel“ erschlossen. Vor allem gehören mittlerweile IT-Dienstleistungen und Immobiliengeschäfte zur Firmen-DNA. Apropos DNA: Itochu versteht sich als ein Konzern, in dem stetiges Wachstum Hand in Hand mit stetiger Optimierung geht. Der Mehrwert, sowohl für die Firma als auch Mitarbeiter, Partner, Kunden und nicht zuletzt Aktionäre, wird im Hause Itochu großgeschrieben.

Ferner ist man im Wasserstoff-Sektor tätig. Doch keine Angst, die Wahrscheinlichkeit, dass Aktionäre der Itochu Corp. ein ähnlich blaues Wunder wie Aktionäre der PlugPower Inc. und anderen ehemaligen Highflyern erfahren, ist äußerst gering. Die Kooperation fußt zwar auf einer Beteiligung an der Everfuel A/S (ISIN: DK0061414711), doch die erworbenen Anteile (11.698.918 Aktien) belasten kaum die Firmenkasse. Unterm Strich legte man 116,6 Millionen NOK beziehungsweise 10,1 Millionen US-Dollar (zum damaligen Zeitpunkt etwa 8,35 Millionen Euro) auf den Tresen und teilte sich sogar die Kosten mit dem Versorgungsunternehmen Osaka Gas. Dank der Eigenkapitalquote nahe der 40-Prozent-Marke hätte ein Alleingang ebenfalls kaum die Kredibilität gemindert. Der Verschuldungsgrad von rund 2,5 sollte dennoch beobachtet beziehungsweise nicht überschritten werden.

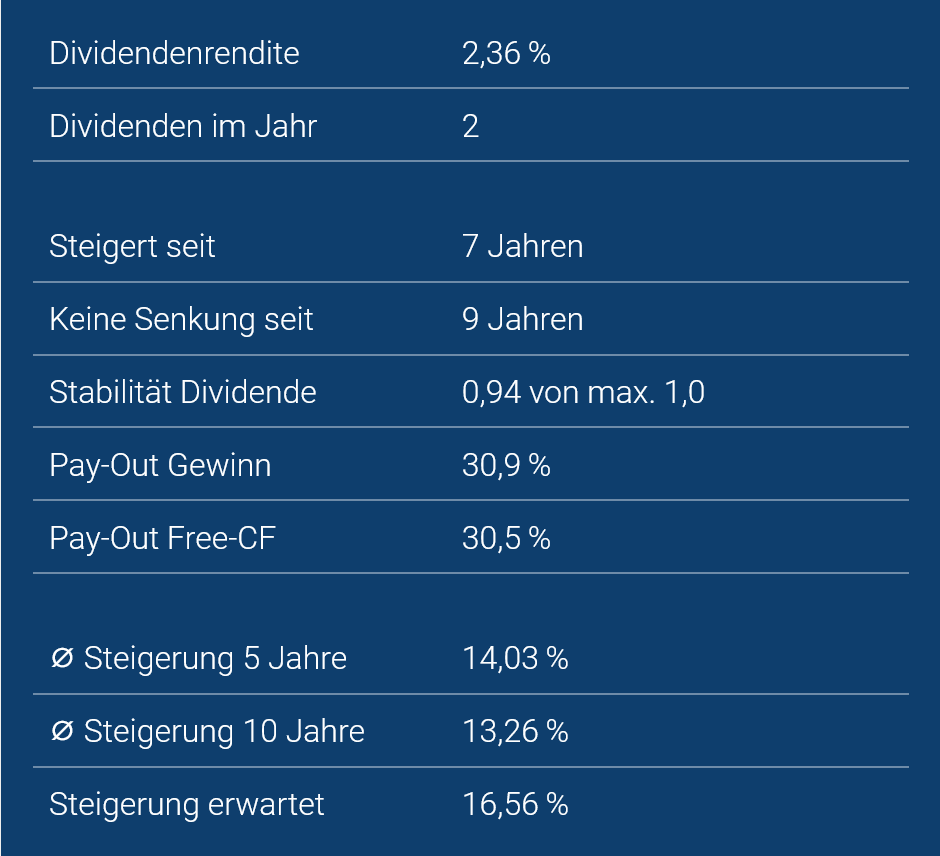

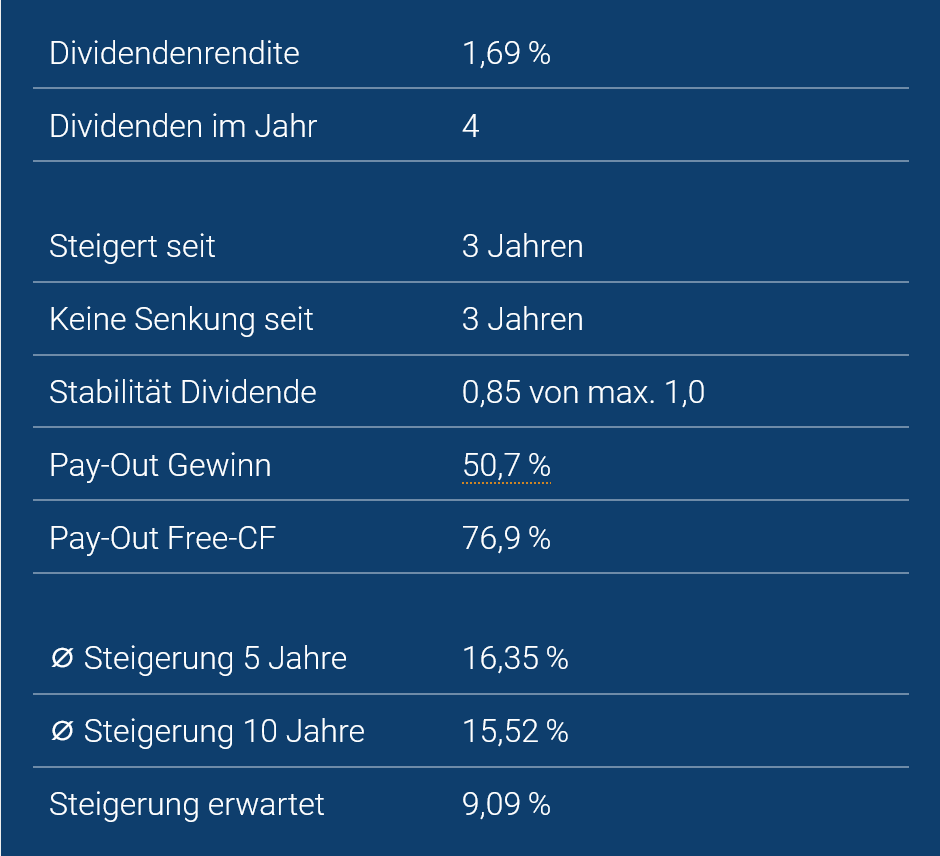

Wie steht es um die Dividende? Mit einer durchschnittlichen Steigerung von 14 Prozent und einer erwarteten Steigerung von 16,56 Prozent hat die Itochu Aktie ohne Frage einen Platz im Dividendenwachstumsdepot verdient. Gemessen am Free Cashflow von 2,9 Milliarden Euro besteht zudem reichlich Luft nach oben für weitere Anhebungen – derweil wird rund ein Drittel der frei verfügbaren Barmittel ausgeschüttet. Die Dividendenhistorie reicht übrigens deutlich weiter, als es das Dividenden-Sheet vermuten lässt: Bereits seit 2009 belohnt man Aktionäre mit einer Dividende. Damalige Dividendenhöhe? 18,5 Yen. Heutige Dividendenhöhe? 155 Yen!

Apropos Yen: Aktionäre, die die Itochu Aktie an deutschen Börsenplätzen kaufen, sollten die Wechselkurse beachten. Je nachdem, ob der Yen stärker oder schwächer gegenüber dem Euro notiert, kann auch die Aktie dementsprechend schwanken. Selbiges gilt für die die Dividende! Dieses Währungsrisiko sollte jedoch nicht vom Kauf japanischer Aktien abhalten: Letztendlich dürfen die Schwankungen auch als Währungschance gesehen werden, sichert sich der Aktionär doch durch die Streuung in devisenfremde Anlagen vor möglichen Krisen der heimischen Währung ab.

5. Mensch und Maschine

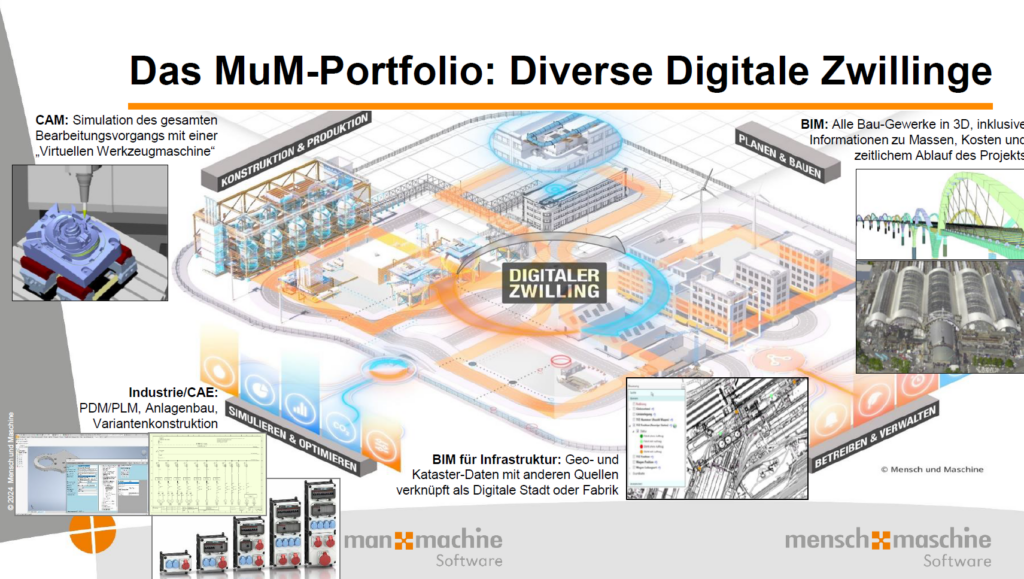

CAD, CAM, BIM, CAE … Wem diese Abkürzungen vertraut sind, ist höchstwahrscheinlich im Bereich des Maschinenbaus tätig. Hier gilt die Mensch und Maschine Software SE aus dem bescheidenen Wessling als ein Nischenplayer, der jedoch durchaus mit vergleichbaren Schwergewichten wie etwa der Autodesk Inc. Schritt halten kann. Die Stärken der Bayern sind auch dem Kapitalmarkt nicht verborgen geblieben: Die Mensch und Maschine Aktie (ISIN: DE0006580806) gilt als ein Hidden-Champion auf dem europäischen Aktienmarkt. Kein Wunder, denn von ihrem Tief während der Finanzkrise konnte die Aktie satte 1.600 Prozent zulegen. Zwischenzeitlich stand ein Plus von knapp 2.200 Prozent auf dem Kurszettel!

Der Erfolg kommt nicht von ungefähr: Mensch und Maschine Software ist seit der Gründung (1984) vom reinen Anbieter für Ingenieurssoftware im Maschinenbau zu einem IT-Haus mit diversifiziertem Vertriebswesen herangewachsen. Einerseits entwickelt und vertreibt man die eigene Software, welche etwa bei der Modellierung von Motoren, Turbinen etc. zum Einsatz kommt. Andererseits werden den Kunden Lizenzprodukte vergleichbarer Anbieter zur Verfügung gestellt. Besonders interessant: Mittlerweile existiert eine Kooperation mit dem eingangs erwähnten Branchenführer Autodesk. So werden in den hauseigenen Produkten unter anderem Schnittstellen implementiert, die dann Verknüpfungen mit den 3D-Programmen der Amerikaner ermöglichen.

Seit einigen Jahren widmet man sich neben dem Maschinen- und Anlagendesign auch Arbeiten im Bauwesen zu. So werden die Lösungen der Mensch und Maschine Software SE bei der Konzeption verschiedenster Bauprojekte mit Schwerpunkten der Fortschrittsüberwachung, Kostenkontrolle, Qualitäts-, Ressourcen- und Risikomanagement verwendet. Unterstützt wird die Bausoftware durch die Autodesk Construction Cloud, wodurch das Mittelstandsunternehmen in der internationalen Baubranche mitmischen kann.

Die Kunden der Mensch und Maschine Software stammen aus unterschiedlichen Sektoren. Da hierzu auch Kommunen und Gesellschaften aus dem Infrastrukturwesen zählen, darf das Geschäft als ansatzweise krisensicher angesehen werden. Aufgrund deutlich gestiegener Zinsen mehrten sich allerdings zuletzt Befürchtungen, Mensch und Maschine könnte durch die Verwerfungen im Bauwesen Umsatzeinbrüche erleiden. Die Aktie hat sich von ihrem Allzeithoch im Herbst 2021 um rund ein Viertel vergünstigt. Angesichts einer schuldenfreien Bilanz und dem geringen Investitionsdruck (die CapEx-Ratio liegt im Durchschnitt bei 1,8) sollte das Unternehmen temporäre Ertragsrückgänge allerdings gut verkraften.

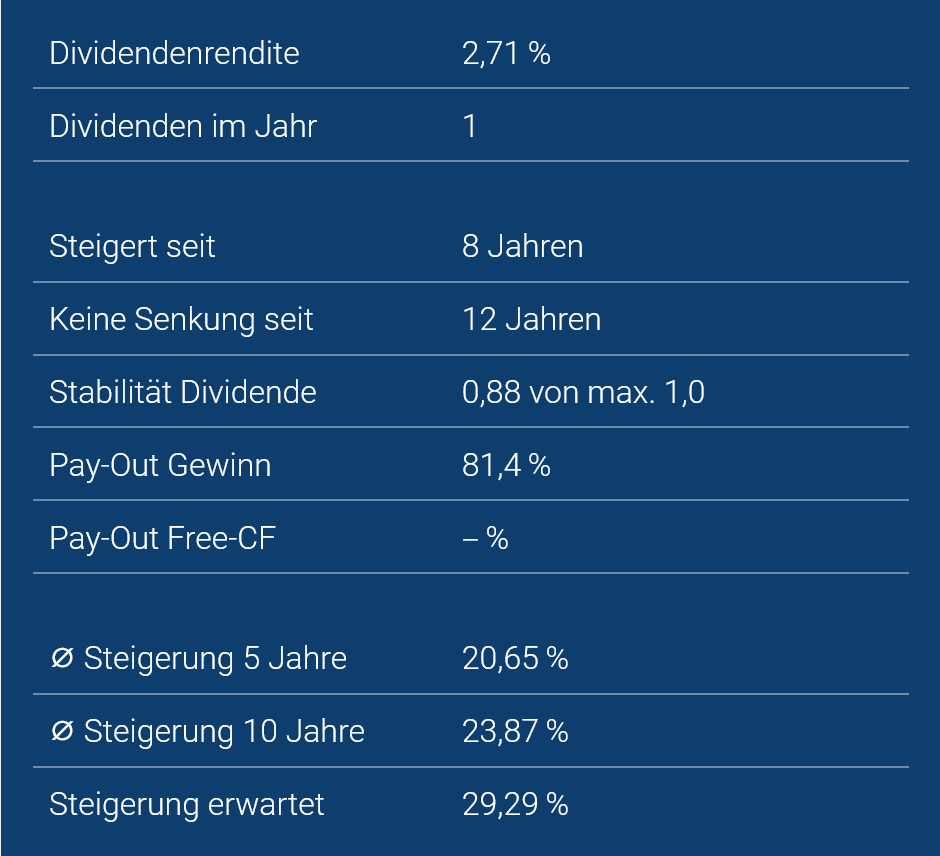

Neben der Kursentwicklung stimmt auch die Dividendenhistorie positiv. Ein jährliches Dividendenwachstum von über 20 Prozent bei einer aktuellen Rendite von nahezu 3 Prozent ist beachtlich. Die hohe Ausschüttungsquote auf den Gewinn mag zunächst erschrecken, doch Mensch und Maschine führt seit jeher eine recht üppige Dividendenpolitik, die der Wachstumsstrategie bisweilen nicht geschadet hat. Beim Free Cash Flow sieht es übrigens deutlich entspannter aus: Hier liegt der Pay-Out auf den Free Cashflow bei 34,86 Prozent.¹

¹ Die Datenbank des Aktienfinder weist für die Mensch und Maschine Software SE keinen beziehungsweise einen negativen Free Cash Flow aus. Im Halbjahresbericht 2023 jedoch geben die Bayern Zahlungsmittel und Zahlungsmitteläquivalente in Höhe von 22,41 Millionen Euro an. Die gezahlten Dividenden schlugen mit 14,99 Millionen Euro zu Buche. Auf eine Anfrage im Februar bezifferte die IR-Abteilung den Free Cashflow auf „ca. 43 Millionen Euro“.

6. Microchip Technology

Es gibt sie! Wachstumsorientierte Technologiefirmen, die eine solide Bilanz plus eine ansehnliche Dividende vorweisen. Im Halbleiter-Sektor sind gleich mehrere dieser Firmen vertreten. Zu den weniger beachteten Werten gehört in diesem Bereich die Microchip Technology Aktie (ISIN: US5950171042). Ein Blick auf Produktpalette und Positionierung offenbart jedoch einige interessante Details. Lieferkettenproblematiken beispielsweise tritt man mit dem Aufbau eines globalen Fabrik-Netzwerkes entgegen. Über Produktionsstätten in Indien, China, Thailand und in der Schweiz ist man weit über die Landesgrenzen hinaus expandiert. Die global produzierten Halbleiter kommen in den verschiedensten Geräten zum Einsatz, was das Geschäft weniger zyklisch und somit kalkulierbar macht. Zu den typischen Einsatzgebieten der Mikrokontroller/Mikroprozessoren gehören das Internet of Things, Stromübertragungssysteme (PoE), High-Speed-Networking, Verstärker und Rechenzentren sowie Cloud-Infrastrukturen.

Diese Diversifikation stabilisiert die Geschäftsentwicklung. Angesichts eines durchschnittlichen Wachstums bei Umsatz (15,8 Prozent) und Gewinn (49,2 Prozent) im 5-Jahres-Durchschnitt scheint sich der Konzern dem häufig proklamierten Schweinezyklus innerhalb der Halbleiter-Industrie entziehen und zugleich eine erfolgreiche Preispolitik durchsetzen zu können. Der Verschuldungsgrad hat in den letzten Jahren deutlich abgenommen und die Ausschüttungsquote von knapp 25 Prozent auf den Gewinn beziehungsweise 31 Prozent auf den Free Cashflow lässt genügend Spielraum für weitere Dividendenanhebungen. Analysten sehen hier ein Wachstum von nahezu 40 Prozent!

7. Novo Nordisk

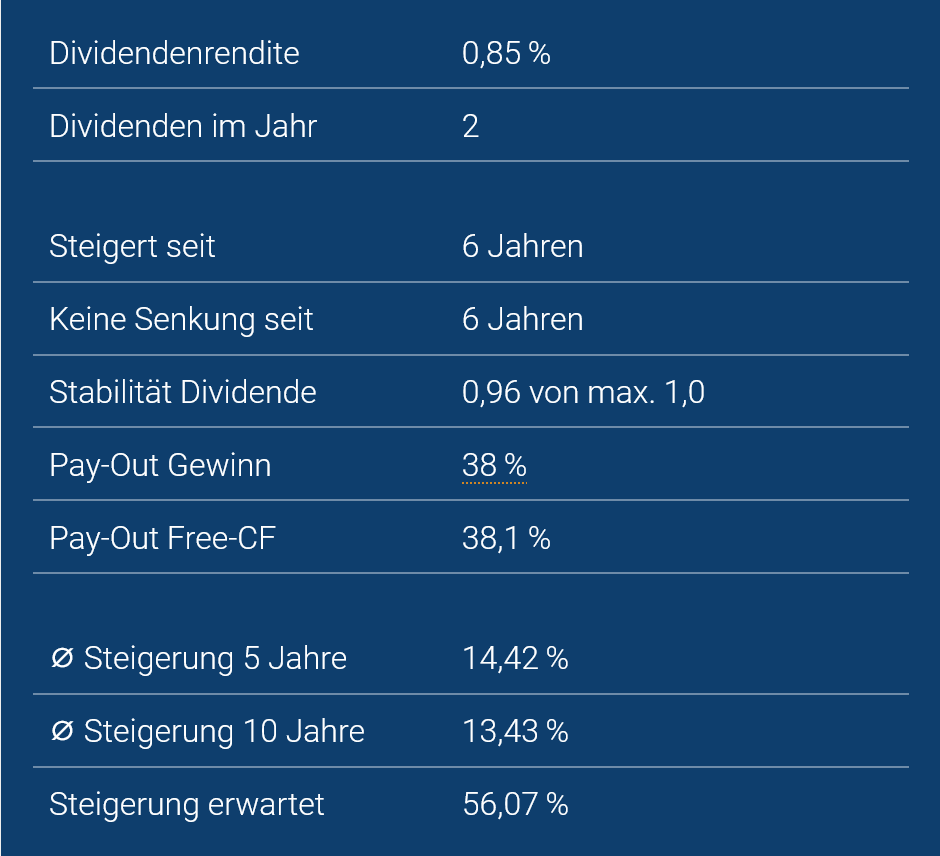

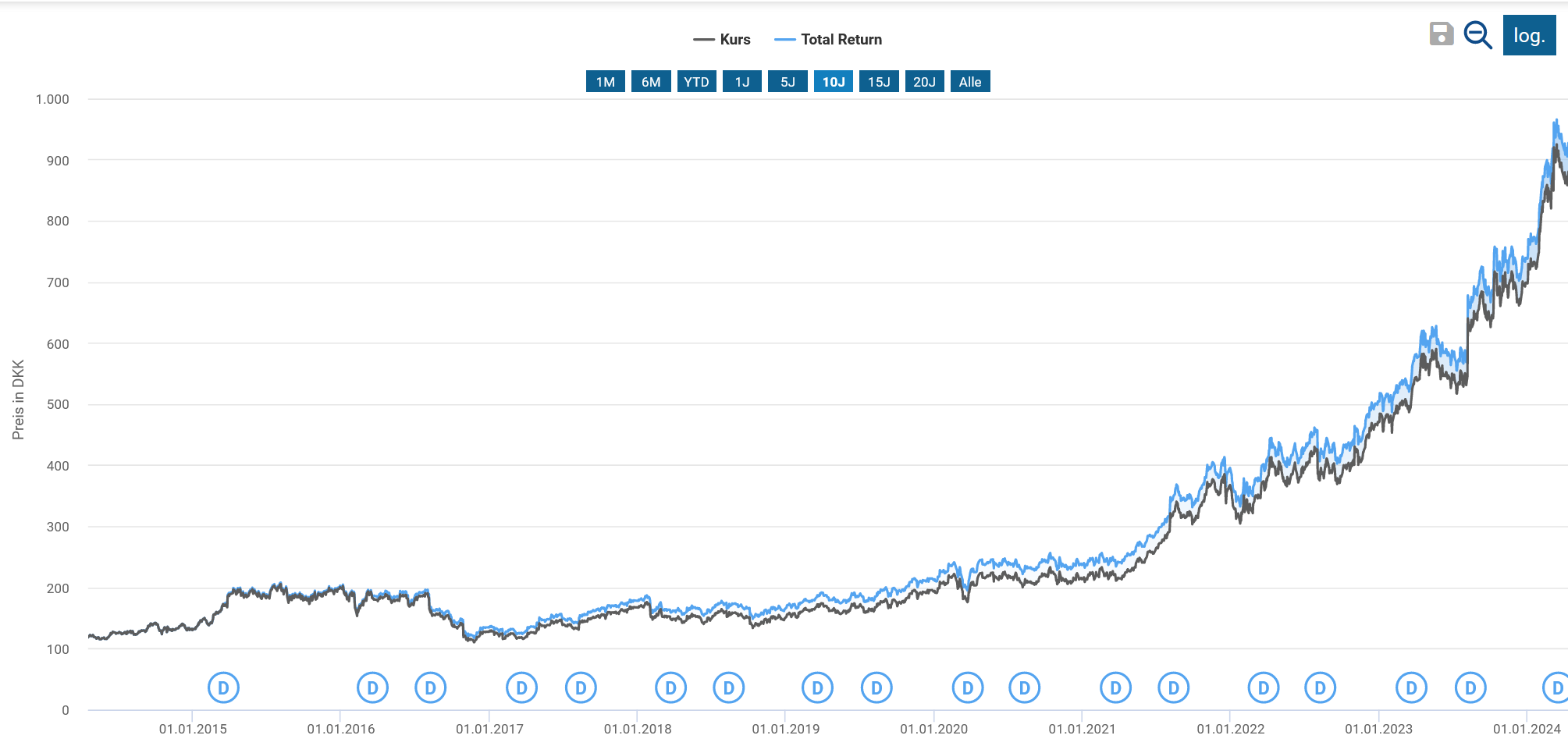

Ein enormes Wachstum und eine enorme Ertragskraft haben die Novo Nordisk A/S in den Rang des wertvollsten Unternehmen Europas gehoben. Doch auch die Dividende fällt enorm aus. Die aktuelle Ausschüttungsrendite liegt zwar nur bei 0,85 Prozent beziehungsweise 11,18 Dänische Kronen, doch dank der Dividendenpolitik des Pharmariesen könnte die Ausschüttung im nächsten Jahr bereits bei 13,42 Kronen und 2027 bei sagenhaften 16,5 Kronen liegen. Dies würde ein Dividendenwachstum von über 50 Prozent bedeuten. Die Chancen stehen gut: Die Startdividende im Jahr 2009 betrug 0,6 Kronen.

Doch woher stammen die Summen, die der Pharmagigant an seine Aktionäre ausschüttet und die Novo Nordisk Aktie (ISIN: DK0062498333) von Rekordhoch zu Rekordhoch treibt? Die aktuellen Kassenschlager der Dänen lauten Wegovy und Ozempic. Bei Wegovy handelt es sich um eine Spritze, die es Patienten ermöglicht, ihr Körpergewicht um bis zu 17 Prozent zu reduzieren. Ozempic hingegen ist ein Medikament, das gegen Diabetes wirkt. Groß geworden ist Novo Nordisk mit letzterem Heilsbringer, doch erst die „Abnehmspritze“ rückte den Konzern in die breite Öffentlichkeit. Dort wird das Abnehmmittel kritisch gesehen, vor allem aufgrund der Tatsache, dass Patienten besagte Spritze ein Leben lang nehmen müssen. Beim Absetzen droht der Jo-Jo-Effekt, denn Ozempic übernimmt die Funktion eines Appetitzüglers, verändert also zum Beispiel nicht den Stoffwechsel.

Sicher, mit Wegovy und Ozempic hat Novo Nordisk ein profitables Duo zu bieten. Die beiden Präparate machen mehr als die Hälfte des Umsatzes aus, der 2023 um 36 Prozent auf 31,2 Milliarden Euro kletterte. Nicht weniger erfreulich lief es beim operativen Gewinn, der dank einer Nettomarge von rund 35 Prozent auf 13,8 Milliarden Euro (+ 44 Prozent) stieg. Doch damit nicht genug, denn die Novo Nordisk A/S hat zahlreiche zusätzliche Medikamente in der Pipeline. Die Wahrscheinlichkeit auf einen weiteren Blockbuster mag gering sein, doch mit ihren 18 Forschungsgebieten, darunter Programme zur Bekämpfung von Alzheimer und Parkinson, sowie 12 Präparaten, die sich bereits in der finalen Phase III befinden, dürfen die Dänen keinesfalls auf ihre aktuellen Kassenschlager reduziert werden.

Erst im Februar gab Novo Nordisk eine Kooperation mit dem Pharmakonzern Almirall bekannt. Der spanische Medikamentenentwickler hat sich auf die Bekämpfung von Hautkrankheiten spezialisiert und darf gemäß der Vereinbarung den monoklonalen Antikörper des Typs NN-8828 für die Entwicklung eigener Präparate verwenden. Interessant: Unabhängig vom Erfolg des Medikaments floss bereits eine Vorabzahlung. Sollte das Medikament eine Zulassung erfahren, winken unmittelbar Cashflow-wirksame Meilensteinzahlungen.

8. Relx

Keine Frage, Daten sind das Gold des 21. Jahrhunderts. Ergo dürfte die Relx PLC auf einer der größten Goldminen der Neuzeit sitzen. Tatsächlich deuten Gewinnentwicklung, Dividendenhistorie und auch die Performance der Relx Aktie (ISIN: GB00B2B0DG97) auf die vorteilhafte Positionierung der Briten hin. Grund: In den Marktsegmenten Wissenschaft, Technik, Medizin, Messe, Risiko und Rechtsangelegenheiten gilt Relx als ein absolutes Branchenschwergewicht und bietet gigantische Datensätze für Kunden aus den verschiedensten Branchen aus, vorwiegend aus der USA, Europa und der Heimat stammend.

Sicher, Anbieter von Datenbanken gibt es viele. Der ebenfalls in Großbritannien ansässigen und auch hierzulande recht präsenten Yougov PLC beispielsweise wird eine Prognosegenauigkeit von 99 Prozent zugesprochen. Die Datenbanken von Relx sind weniger auf Wahlergebnisse und Meinungsforschungen ausgerichtet, besitzen jedoch einen entscheidenden Vorteil: Sie basieren auf geprüften und somit rechtsgültigen Quellen. Nutzer der Software können demnach nicht nur Informationen erhalten, sondern auch juristische Angelegenheiten abwickeln.

Einen Gamechanger hat man mit Lexis+ AI auf die Beine gestellt. Die Software ist ähnlich wie der KI-Roboter ChatGPT konzipiert, kann jedoch im Gegensatz zur Allround-Software von Microsoft auf Knopfdruck rechtssichere Auskünfte liefern. Die verifizierten Informationen werden unter anderem von Versicherungsunternehmen und Kanzleien genutzt und können von Lexis+ AI für weiterführende Aufgaben wie zum Beispiel für die Auswertung komplexer Datensätze verwendet werden. Das Handling ist denkbar einfach – laut Relx soll das Programm so intuitiv auf Fragen reagieren, wie es „Ihre Mitarbeiter“ tun.

Dank der 45.000 Mitarbeiter in 50 Ländern, über 40 Petabytes an Datensätzen und einem breiten Kundenstamm verfügt Relx über eine konkurrenzarme Marktstellung und eine dementsprechende Preissetzungsmacht. Diese Macht spiegelt sich in der Geschäftsentwicklung wider: Das stabile Gewinnwachstum, die wachsende Nettomarge sowie die Eigenkapitalrendite (53,07 Prozent) belegen die Ertragskraft, wenn auch das durchschnittliche Umsatzwachstum mit 5,4 Prozent mau ausfällt. Die Entwicklung beim Umsatz sollten Anleger unbedingt verfolgen, denn insbesondere gemessen am KUV (7,1) sowie KGV (32,3) ist die Relx PLC Aktie kein Schnäppchen!

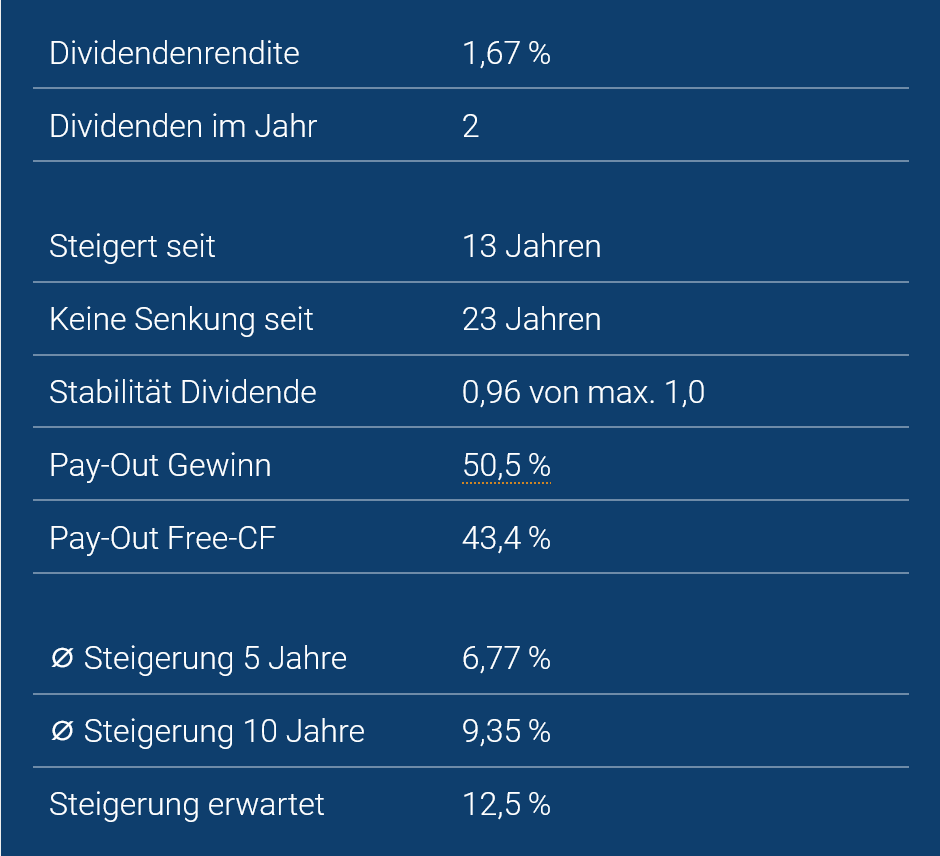

Für den Preis stimmt allerdings die Qualität, auch in puncto Dividende. Der überschaubare Verschuldungsgrad (1,7) und die hohen Cashbestände geben Grund zur Annahme, dass Relx seiner Dividendenpolitik treu bleibt. Seit 23 Jahren wird eine Dividende gezahlt und seit 13 kontinuierlich angehoben, zeitweise um 23,3 Prozent auf Jahresbasis! Derweil liegt die Rendite bei 1,67 Prozent und soll Analysten zufolge um 12,5 Prozent wachsen.

9. Texas Roadhouse

Die Gastronomiebranche gilt als konkurrenzgetrieben und verspricht nur geringe Gewinnmargen. Ähnlich sieht es bei Gastronomie Aktien aus, etwa im Bereich der Restaurantbetreiber und Fast-Food-Ketten. Die Aktie der Texas Roadhouse Inc. (ISIN: US8826811098) darf hier als ein Paradebeispiel angeführt werden. So lag die Nettomarge im Geschäftsjahr 2023 bei 6,5 Prozent und damit weit hinter der Profitabilität des Branchenführers McDonalds. Die Margenschwäche macht Texas Roadhouse jedoch in zweierlei Hinsicht wett. Erstens gehört man mit einer Wachstumsrate von 15 Prozent zu den am schnellsten wachsenden Restaurantbetrieben. Und zweitens steigert das Unternehmen aus Louisville, Kentucky, überdurchschnittlich die Aktionärsvergütung: Seit ihrer Einführung (2010) klettert die Dividende pro Jahr um rund 16 Prozent.

Aufgrund der Corona-Pandemie ist in der Dividendenhistorie ein deutlicher Einbruch zu erkennen, doch wer über die Dividendenkürzung im Krisenjahr 2020 hinwegsehen kann, findet in der Texas Roadhouse Corp. einen interessanten Mix aus Kurs- und Dividendenwachstum. Apropos Corona-Pandemie: Die „Fast-Food-Kette“ gilt als ein äußerst sozialer Arbeitgeber. Beispielsweise spendete der mittlerweile verstorbene CEO Kent Taylor im Krisenjahr 2020 sein gesamtes Gehalt inklusive Bonus, insgesamt 800.000 US-Dollar, an die Mitarbeiter. Ferner unterstützt man Programme wie Habitat for Humanity International und Homes For Our Troops und sponsert die Special Olympics. Selbstverständlich kommen auch die Kunden nicht zu kurz: Texas Roadhouse ist für sein Ambiente bekannt, das von Entertainment-Shows (vorwiegender Stil: Line Dance) geprägt ist.

Typische Schmankerl bei Texas Roadhouse? Spareribs, Burger, Vorspeisenplatten und eine Reihe an Fischgerichten. Der unangefochtene Klassiker ist und bleibt jedoch das Steak. Mittlerweile operiert sogar ein Lieferdienst, der die Brummer bis zur Haustür liefert! Ein Alleinstellungsmerkmal, vermutlich auch der Schlüssel zum Erfolg, ist der weitestgehende Verzicht auf Aromastoffe gepaart mit einer frischen Zubereitung und einer breiten Auswahl an Side Orders, zu deutsch Beilagen.

Käufer der Texas Roadhouse Aktie zahlen für die Erfolgsgeschichte (seit Eröffnung der ersten Filiale im Jahr 1993 sind 627 weitere Filialen hinzugekommen) einen stolzen Preis, beispielsweise bezogen auf das KGV (28) und KUV (1,8). Immerhin: Die Texas Roadhouse Inc. ist schuldenfrei und macht einen festen Bestandteil führender Investmentgesellschaften wie der Vanguard Group, dem ETF-König Blackrock und sogar der dänischen Nordea Investment Bank aus.

10. Tokio Marine

Der letzte Titel stammt erneut aus Japan. Entgegen der Itochu Corp. hat sich die Tokio Marine Holdings allerdings auf einen konkreten Geschäftsbereich fokussiert: Versicherungen. Ähnlichkeiten bestehen dennoch: Tokio Marine ist Mitglied im Nikkei 225, darf auf eine lange Geschichte blicken (Gründung: 1879) und hat das Geschäft auf zahlreiche Tochterunternehmen aufgeteilt. Die Aktie der Tokio Marine Holdings (ISIN: JP3910660004) ist ebenfalls in Deutschland handelbar, gehört jedoch zu den weniger liquiden Titeln. Investoren müssen deshalb einen leicht erhöhten Spread in Kauf nehmen.

Wer diese Zusatzkosten akzeptiert, darf sich Anteilseigner eines erfahrenen sowie breit aufgestellten Versicherungskonzerns mit beeindruckendem Dividendenwachstum nennen. Zugegeben, die Auswahl an Aktien von Versicherern oder gar Rückversicherern ist groß. Doch die Tokio Marine Holding beweist eine außerordentliche Beständigkeit: Nicht nur die Tatsache, dass die Aktie bereits seit 1980 handelbar ist und sich somit die Entwicklung des Konzerns in mittlerweile über 40 Jahres-, 160 Quartals- und 480 Monatsberichten minutiös nachvollziehen lässt, sondern auch die beachtliche Resilienz verleiht der Tokio Marine Holdings ein Qualitätsmerkmal. Ein Beispiel: Mit dem Platzen der Dotcom-Bubble stürzten neben allerlei Hightech-Aktien auch die Anteilsscheine zahlreicher Versicherungskonzerne ins Bodenlose. Die Allianz SE etwa verlor zur Jahrtausendwende, gemessen am Hoch im März 2001 bis in den März 2003, stolze 89 Prozent an Börsenwert! Demgegenüber hielt sich der Kursverfall der Tokio Marine Holdings Aktie in einem vertragbaren Rahmen: Aktionäre mussten im selben Zeitraum einen (Buchwert-)Verlust von 35 Prozent verkraften.

Das Erfolgsrezept der Asiaten beruht auf Diversifikation und Risikomanagement. Der Versicherungskonzern operiert zum Beispiel in 23 Einheiten mit sowohl regionalen als auch branchenspezifischen Schwerpunkten. Angefangen vom heimischen Brandschutzversicherer über den Manhattan’schen Arbeitnehmerversicherer bis hin zum Golfsportversicherer für thailändische Profi-Spieler samt Turniersieg-Prämien-Modell hat Tokio Marine ein breit diversifiziertes, jedoch schlüssiges Firmenkonstrukt mit einem gleichgewichteten Ertragsfeld geschaffen.

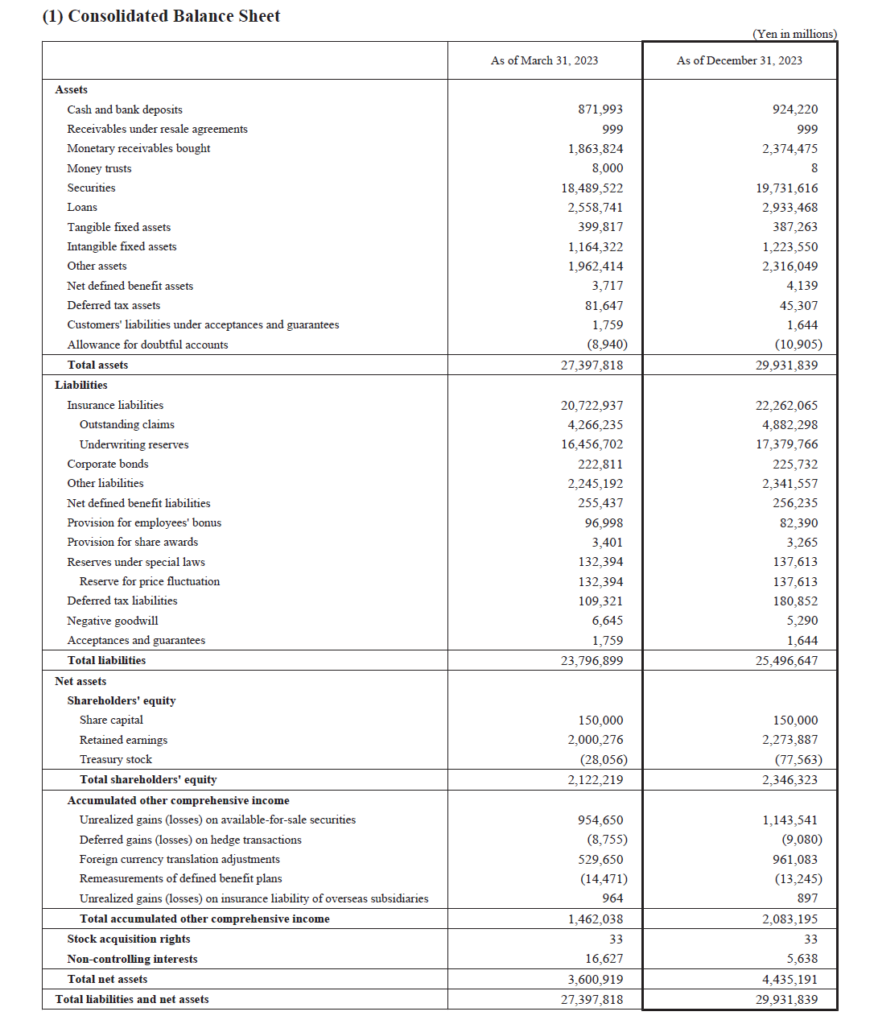

Doch Vorsicht: Anleger, die gerne eine Story kaufen oder spektakuläre Unternehmensmeldungen verfolgen, dürften mit einem Investment in die Tokio Marine Holdings weniger glücklich werden. Bereits die spartanische Website könnte abschrecken, News lassen sich kaum vernehmen und die Abschlussberichte schlagen mit einem wahren Zahlen-Intermezzo zu Buche.

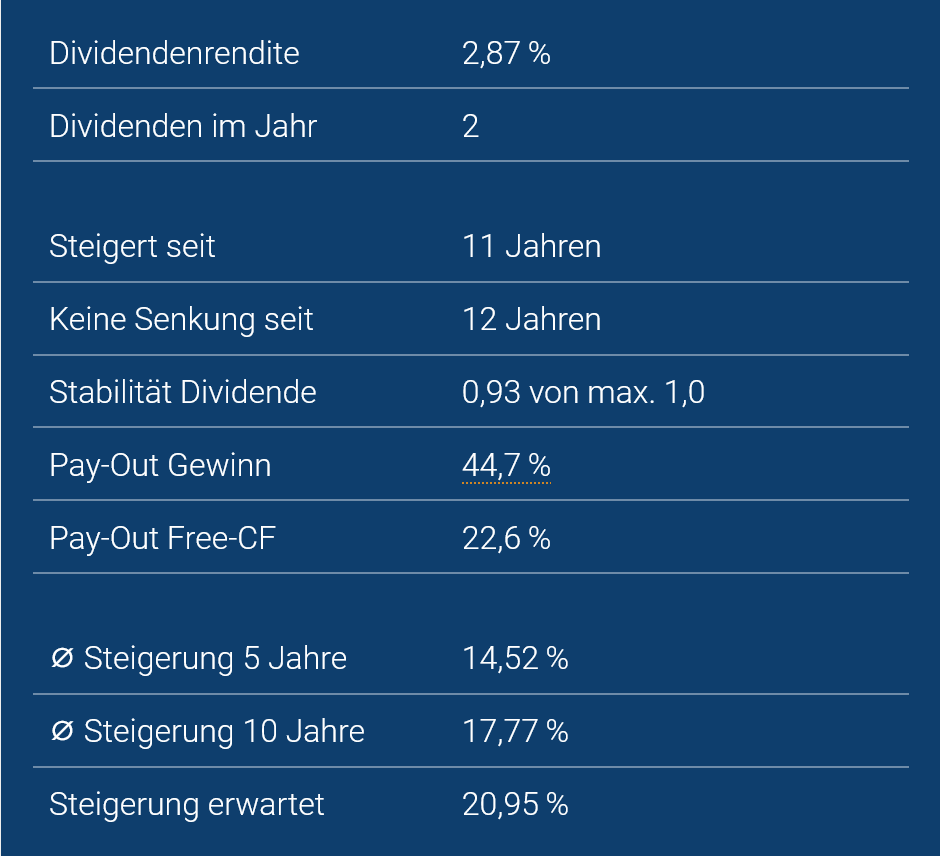

Dafür stimmen Bilanz und Dividende. Zwar stagnierten Umsatz und Gewinn zwischen 2018 und 2021, doch mittlerweile zeichnet sich ein dynamischer Aufwärtstrend ab. Im Krisenjahr 2020 etwa lag der Umsatz bei 5,47 Billionen Yen, das Nettoergebnis bei 259,76 Milliarden Yen. Im letzten Geschäftsjahr betrug der Umsatz beziehungsweise das Nettoergebnis bereits 6,65 Billionen Yen / 376,4 Milliarden Yen. Für 2026 werden Erträge um die 7,7 Billionen Yen / 633,4 Milliarden Yen erwartet. Kleiner Wermutstropfen: Sowohl bei der Brutto- als auch Nettomarge steht man mit 11,1 beziehungsweise 5,66 Prozent am unteren Ende der Peer-Group. In Sachen Dividende hingegen kann Tokio Marine mehrfach punkten. Die aktuelle Dividendenrendite beträgt 2,87 Prozent und soll um stolze 20,9 Prozent im nächsten Geschäftsjahr steigen. Gut möglich, bedenkt man die geringen Ausschüttungsquoten auf Free Cashflow (22,6 Prozent) und Gewinn (44,7 Prozent). Seit elf Jahren wird die Dividende im Schnitt um 17,77 Prozent angehoben, die absolute Dividendenhistorie reicht bis ins Jahr 2009.

Fazit

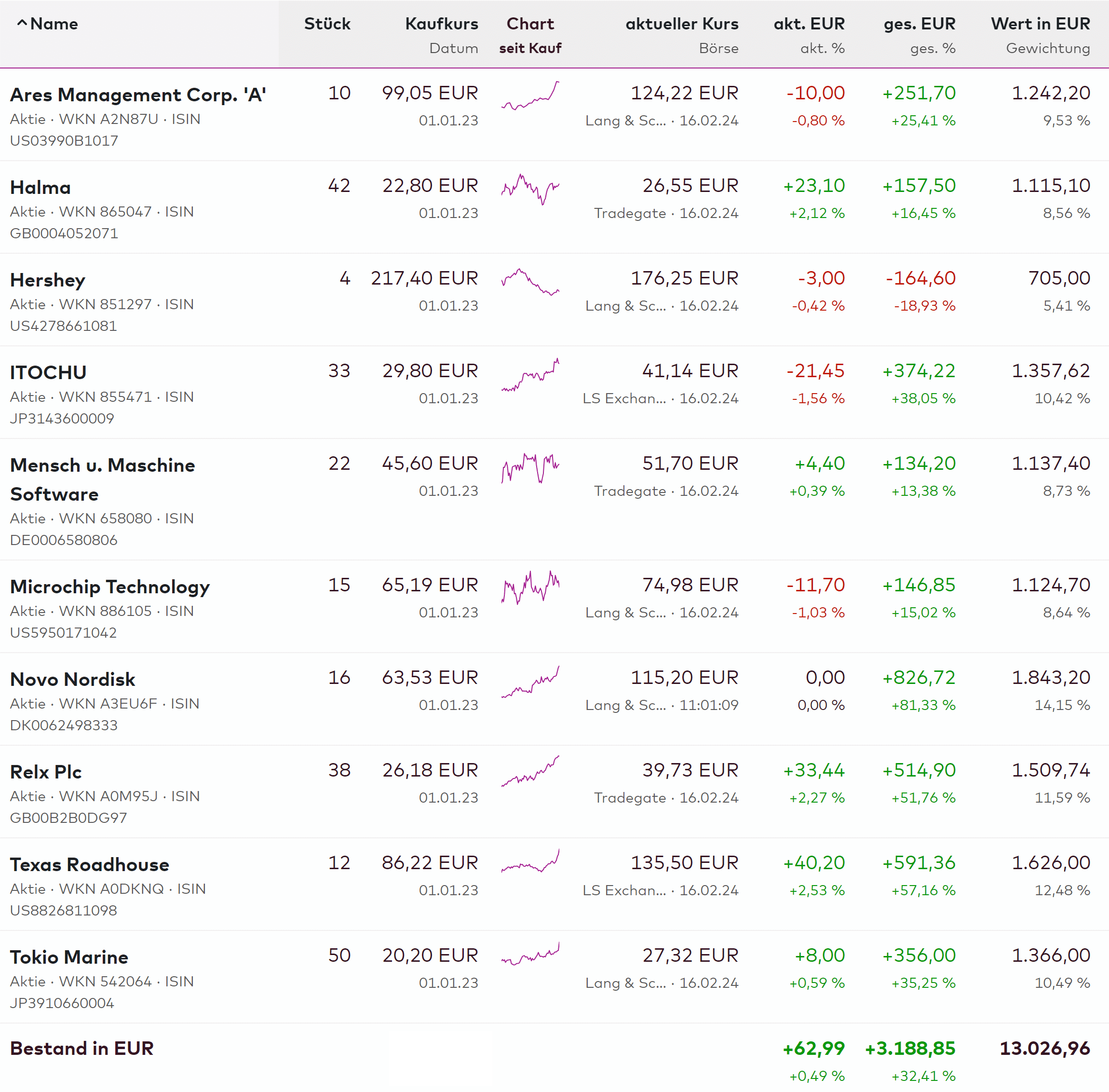

Butter bei die Fische! Wie haben die Dividendenwachstums-Aktien abgeschnitten? Ein Investment Anfang 2023 von circa 1.000 Euro pro Unternehmen hätte bis heute (Stand 15. Februar 2024) ein Plus von 3.188,85 Euro (+ 32,18 Prozent) hervorgebracht. Obendrauf kämen Dividenden in Höhe von 239,87 Euro (Bruttodividende). Der letztendliche Total Return variiert je nach Steuerlast des Anlegers. Die aktuelle Dividendenrendite liegt bei 1,95 Prozent, das erwartete Dividendenwachstum bei 23,29 Prozent.

Performance des Musterdepots Dividendenwachstum

The Trend Is Your Friend!

Sicher, der Blick in den Rückspiegel verrät nicht, wie die Fahrbahn vor Ihnen ausschaut. Die positive Entwicklung des Depots mit einem Plus von 32,18 Prozent reiner Kursperformance zuzüglich der Rendite durch Ausschüttungen macht jedoch Mut, dass das Dividendenwachstumsdepot auch im laufenden Jahr gut performt, möglicherweise sogar besser als der breite Markt abschneidet. Übrigens: Die Performance des DAX lag mit einem Plus von 30,9 Prozent ebenso wie die des S&P 500 (+ 29 Prozent) unterhalb der Dividendenwachstumsdepot-Performance.

Ein wesentlicher Faktor, der für eine Trendfortsetzung spricht, ist die Streuung. Bei der Auswahl wurden Unternehmen aus verschiedenen Ländern mit verschiedenen Geschäftsmodellen und verschiedenen Heimatwährungen berücksichtigt. Letzten Endes ist nahezu die gesamte Weltwirtschaft abgedeckt. Stark zyklische Branchen hingegen wurden ausgeschlossen. Hinzu kommt die vergleichsweise geringe Marktkapitalisierung der Unternehmen, wodurch deutliches Potenzial bei der Kursentwicklung besteht. Nicht zu verachten ist die Resilienz gegenüber Währungsschwankungen: Die Dividenden werden in Pfund, Yen, US-Dollar und nicht zuletzt Euro ausgeschüttet. Übrigens: Möchten Sie Ihren Freistellungsauftrag schonen, so können Sie bei einigen Unternehmen auch eine Aktiendividende beantragen. Hier gelten die britischen Unternehmen mit ihren Dividendenprogrammen als Vorreiter.

Dividendenwachstumsdepot per Sparplan aufbauen

Sie möchten das Dividendenwachstumsdepot nachbauen oder Teile in Ihr Portfolio übernehmen, wissen jedoch nicht, wann und wie Sie konkrete Positionen aufbauen sollen? In diesem Fall bieten Sparpläne eine komfortable Alternative gegenüber Einzelkäufen. Sie erwerben regelmäßig Anteile der Unternehmen und profitieren vom sogenannten Cost-Average-Effekt. Leider fällt das Sparplanuniversum vieler Broker nach wie vor bescheiden aus. Das durchgängige Besparen sämtlicher Dividendenwachstums-Aktien gelingt demnach mit den wenigsten Brokern.

Mit einer Ausnahme! Die als Start-up gegründete und mittlerweile über eine vollwertige Bank-Lizenz verfügende Trade Republic GmbH bietet zum aktuellen Zeitpunkt (Februar 2024) für alle Titel Sparplanfunktionen an. Wöchentlich, alle zwei Wochen, monatlich oder quartalsweise können Sie das komplette Dividendenwachstumsdepot besparen. Ohne Zusatzgebühren! Sollten Sie sich für diese Investitionsmethode interessieren, so nutzen Sie gerne unser Affiliate-Programm. Durch eine Registrierung über den Link erhalten Sie je nach Aktionszeitraum unterschiedliche Vergünstigungen und unterstützen uns in Form einer kleinen Rückvergütung.

Zusätzlicher Quellenhinweis

Bei den angeführten Tabellen sowie Charts handelt es sich um Angaben des Aktienfinders. Das Musterdepot wurde über die Brokerplattform Onvista angelegt.